股份制银行上市潮涌向香港市场

已经六年未被放行IPO,内地股份制银行和城商行表现出极度的无奈,这一压抑行为将在年底前集中转向香港市常日前,包括光大银行、广发银行、上海银行、徽商银行、哈尔滨银行及重庆银行等6家银行,掀起赴港上市潮,总集资额高达1300亿元。

光大银行相关人士透露,“光大银行加速机构扩张,随之而来的资本金压力已不小,半年时间内连续开设了香港分行、贵阳分行和兰州分行等三家一级分行。”记者查阅资料后发现,光大银行2012年末资本充足率为11.15%,较年初提高0.16个百分点,资本充足率的提高主要来源于内源式补充及次级债发行。但光大银行的资本充足率低于同业,资本充足性存在较大压力。

境内新股发行迟迟未能开闸,一些在发行队列中排队已久、资本金补充压力渐大的股份制银行和城商行只能转道港股市常“上市是某些银行的最佳选择,如果不上市,可能面临发展拐点,错过发展机遇。H股市场相对成熟,在A股IPO受限时,很多银行会选择H股。”业内人士说。

“过去城商行选择香港上市,最大的好处是上市融资路径简单、便利。但弊端是相比较内地上市,香港上市估值不会太高,融资额也有限。”一位香港投行人士在接受《国际金融报》记者采访时表示,“如今随着中资银行股相对A股的溢价,城商行赴港上市的估值可能会获得一些提升。”

不过,上述投行人士认为,对于银行股详细的估值还需要以具体银行的业务模式、盈利能力为参考。当年重庆农商行在香港上市时PB(市净率)能够高于1.8倍,就是当时的承销商特别强调了重庆农商行一些特殊的概念和在当地金融机构中尚佳的盈利状况。

“目前,城商行的处境非常尴尬。当下金融改革推进速度非常快,尤其是利率市朝。银行的暴利时代已经终结,存贷款竞争日益激烈。在这样的情况下,城商行不具有大型银行的优势,又缺乏小贷公司和农信社这类金融机构的灵活性,因此,它们希望通过上市融资来扩大自身发展路径。”武汉科技大学金融证券研究所所长董登新对记者表示,“中国银行业存在的问题是,所有银行的目标都是‘大而全’,盈利模式相同,同质化竞争非常激烈。因此,要想在资本市场上获得较高的估值,在行业竞争中突围,差异化才是核心。”

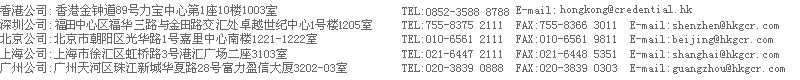

如欲查询更多有关的资料,请与我们的专业顾问联系,我们将为您提供免费咨询服务

- 上一篇:东盟自由贸易对香港大有裨益

- 下一篇:香港无意改变上市审批职能

香港公司注册流程

香港最新资讯动态