香港内房股靠发新债抵旧债

对资金的渴求驱使在香港上市的内地房地产企业不断重复“借新债抵旧债”的招数,未上市的内地房地产商则绞尽脑汁进入融资便利的境外平台,买壳和上市是两大主要办法。

据不完全统计,2012年共有20家在港上市内地房企发行了25笔海外债券,融资总额高达600亿元人民币,同比增长了10.23%。进入2013年以来,房企海外发债热情持续高涨,仅1月份就有17家房企在海外资本市场成功发行了企业债券,融资总额达67.5亿美元,合计约425亿元人民币,发债数量与所获资金均已远超2012年的一半。

经过此轮融资后,内地房企原本2013年密集到期的债务压力便轻松解决,债务结构被巧妙地转变为以长期债务为主,从各家内地房企的2012年年 报中也可看出其平均负债水平有所降低。以雅居乐地产为例,其短期借贷降低了19.2%至61.93亿元人民币,长期借贷则增加了48.7%至273.12 亿元人民币。

德勤预期,国外企业债券未来数年会成为内地开发商优先选择的融资渠道,但资本市场情绪随时左右能否成功发行和息率变化,以债养债的模式未必适用于所有开发商。

据德勤统计,2012年有6家内地房地产公司欲赴港买壳,其中包括万科、金地集团以及招商局地产。

德勤全国房地产行业领导人何锦荣表示,一般而言,香港的空壳价格为3亿港元,溢价则按照不同壳中的原来资产价值计算。此外,港交所上市条例对买壳有着严格的限制,比如不可在短时间内进行重大注资等。

随着今年以来香港资本市场气氛转好,内地房企赴港上市重燃热情。据外媒报道,至少有6家中国内地房地产商正准备今年在香港上市筹资共16.5亿 美元。据一位负责上述其中一项交易的投行人士称:“这些地产企业的真正目的在于拥有上市公司地位以及一个海外融资平台,这样它们就可以在国外市场发行债 券,以相对较小的成本融资。同时,如果内地银行向地产商贷款的限制一旦放宽,已经上市的房地产企业可按更好的条款获得银行贷款。”

此外,自从开放“B转H”后,这也将成为内地房企进入香港市场的又一途径。据德勤公开发售小组近期的分析,已经发行B股的40家公司中有6家房地产公司有资格进行转换。

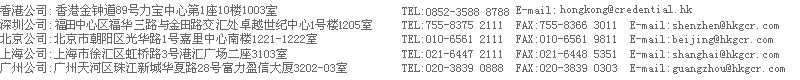

如欲查询更多有关的资料,请与我们的专业顾问联系,我们将为您提供免费咨询服务

- 上一篇:“香港联合知识产权交易所”启动

- 下一篇:香港金铺几乎被抢购一空

香港公司注册流程

香港最新资讯动态