光谷联合拟香港发行10亿股

近日中国内地市场的新概念化公司频频在港股上市登陆。而市场化产业园第一股光谷联合控股亦于前日刊出招股说明,并将于本周五正式招股。

据悉,光谷联合控股将发行10亿股份,最多募资10 .9亿港元,股价将在0 .83港元至1.09港元之间。

光谷联合控股是从事开发及运营产业主题明显的大型产业园。以往业绩记录期间开发的所有市场化产业园均位于湖北及山东省。据《第一太平戴维斯北京报告》,截至2013年12月31日,按竣工项目、开发中项目及规划做未来开发项目的总建筑面积计算,光谷联合为中国第二大市场化产业园区开发商及运营商。

作为负债高企的企业,光谷联合控股亦面临国内银行对房地产行业贷款加严,以及贷款利率提高的可能。这也是国内中小型物业开发公司都面临的问题。鉴于此前阳光100香港市场公开发售不足多情况,已有多位香港券商指,尽管香港融资成本较国内低,但中小型内房股上市越发艰难。

从2011年及2012年度以及2013年9月30日的九个月,经营活动所用现金流量净额为负值。而资产负债表上看到,2010年、2011年和2012年全年以及2013年前九个月资本负债比率由42.3%提高至53.7%和87.1%以及147.5%。

与此前前来香港上市房产商的展望一样,光谷控股认为,中国规定更趋严格,以致影响物业开发商资金,可能会导致不能按商业上合理的条款取得开发项目的资本资源,或根本无法获得有关资本资源。

事实上,物业发展与开发商在国内的融资成本在提高。据披露,银行借款是光谷联合控股的物业开发项目的重要资金来源。截至2010年、2011年和2012年12月31日以及2013年9月30日,未偿还银行借款分别为3 .69亿元、6 .18亿元、12 .09亿元以及21 .18亿元。而根据2010年至2013年银行借款于同期的年利率分别介于5 .31%至7 .04%、5 .4%至7.05%、5 .4%至8 .32%以及3.9%至12%。

此外,业务受竞争所影响。产业园及其他物业开发商以及运营商之间的竞争可能导致收购用地的成本增加、原材料成本上涨、熟练承建商短缺、物业开发项目供过于求,在中国的目标城市的物业价格下跌等成本上升,均可能影响业务、业绩及财务状况。

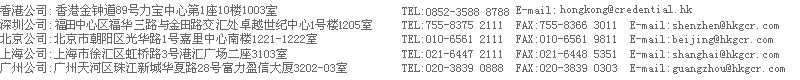

如欲查询更多有关的资料,请与我们的专业顾问联系,我们将为您提供免费咨询服务

- 上一篇:2013年内地与香港贸易投资情况

- 下一篇:香港百万富翁超五成不看好楼市

香港公司注册流程

香港最新资讯动态